Siguiendo el análisis de tramitación de paso a paso de un CDTI PID comenzado en esta entrada de blog, continuamos el análisis enfocándonos en el rendimiento de la ayuda y el diseño del proyecto.

Como ya hemos explicado CDTI PID es un crédito con condiciones favorables que, además, tiene una parte que podemos tratar como fondo perdido. Pero, además de estas condiciones, CDTI nos emite un informe motivado que nos permite consignar en el modelo 200 del Impuesto de Sociedades unas suculentas deducciones fiscales que elevan el retorno financiero de esta línea de financiación.

Deducciones fiscales conseguidas por I+D

La deducción fiscal por I+D+i, es una excepción fiscal que permite reducir el Impuesto de Sociedades de una compañía si ésta realiza actividades de Investigación, Desarrollo o Innovación tecnológica.

Estas deducciones son muy potentes y no sólo permiten reducir íntegramente el Impuesto de Sociedades, si no que también puedes acumularlas como crédito fiscal y utilizarla en años venideros.

En el caso de deducciones fiscales para proyectos financiados por la línea CDTI PID, podemos aplicar una deducción fiscal del 25% de los gastos en inversiones de I+D, aunque puede aumentar al 42%-59% en determinadas circunstancias:

- Coeficiente de deducción adicional por gastos e inversiones en I+D: Si los gastos e inversiones en I+D superan la media de los realizados en los dos ejercicios inmediatamente anteriores, la deducción puede aumentar al 42%.

- Coeficiente de deducción adicional por personal investigador: Si dentro del proyecto de I+D contamos con personal investigador dedicado 100% del tiempo a I+D, podemos aplicar al gasto de dicho personal extra en la deducción del 17%, llegando al 59% de deducción

Esta deducción, se aplica directamente sobre la cuota íntegra del Impuesto de Sociedades, reduciendo de esta manera el importe a pagar siempre que no supere el 50% de la cuota.

Si la deducción calculada supera este límite, se aplicará el tope máximo permitido y se utilizará el exceso en ejercicios posteriores con un límite máximo de 18 años.

Además, contar con este informe motivado nos permite aprovechar el crédito fiscal generado por exceso de cuota. Esto significa que podemos solicitar a Hacienda el reembolso del crédito fiscal, amparándonos en la Ley de Emprendedores de 2013 (Real Decreto 475/2014). Cuidado porque esto tiene un coste del 20% de la deducción generada. Es decir, solo podemos exigir un reembolso de hasta el 80%.

Para entender mejor el funcionamiento del CDTI PID y las deducciones por I+D vamos a poner un ejemplo práctico:

Nuestra empresa “Innova World Services” ha realizado inversiones en I+D en 2022 de 75.800 euros y en 2023 de 78.150 euros (dichos gastos han sido financiados sin ningún tipo de ayuda pública).

A principios del 2024 la compañía decide arriesgarse y tramitar un proyecto en la línea de CDTI PID para ver si se le conceden financiación.

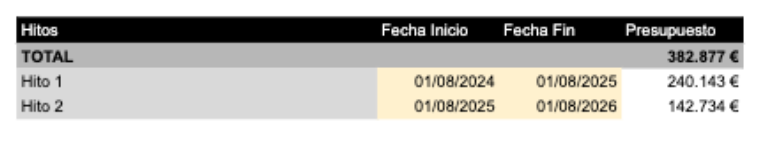

Se diseña un proyecto con un presupuesto de 382.877 euros, con 2 hitos repartidos entre los ejercicios 2024, 2025 y 2026. El proyecto se tramita y se envía a CDTI el día 01/08/2024. Misma fecha que el inicio del proyecto debido al efecto incentivador de la ayuda (explicado más arriba).

A continuación exponemos los gastos por Hito.

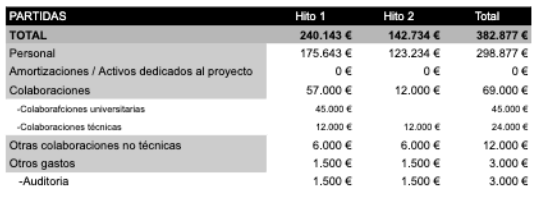

El presupuesto detallado del proyecto por partidas e hitos sería el siguiente:

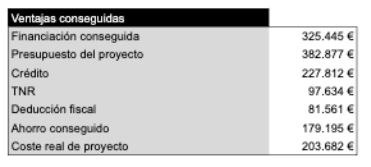

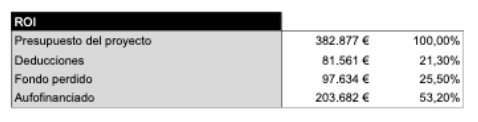

En el supuesto de que CDTI nos financiera el 85% del presupuesto con un tramo no reembolsable del 30% y aplicando las deducciones correspondientes, la financiación de nuestro proyecto seria de la siguiente manera:

Como podemos observar, hemos conseguido una reducción muy significativa del coste real de la inversión, tanto por la parte del tramo no reembolsable como por la parte de las deducciones fiscales. Con un ahorro total de 179K sobre 325K€ lo que supone un 55% de retorno.

La deducción fiscal por I+D genera un ahorro del 25%, por lo que conocer todas estas ventajas es clave para entender el ahorro real que se puede conseguir tramitando este tipo de financiaciones.

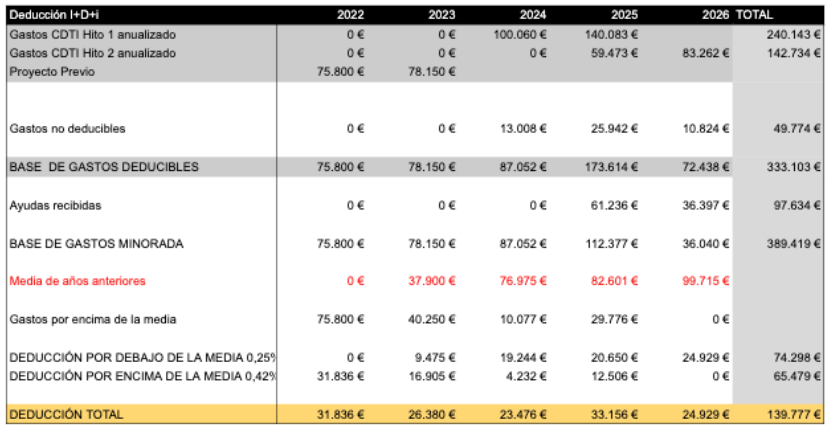

En el ejemplo que se nos presenta, tendríamos la siguiente hoja de cálculo para las deducciones fiscales por I+D desde el 2022 al 2026.

Mostramos las deducciones previas al proyecto CDTi (2022, 2023) ya que afectan al cálculo de deducciones de los siguientes ejercicios:

*NOTA: Para el cálculo de la base de gastos deducibles, utilizamos el peso del hito con el certificado recibido de CDTI multiplicado por el peso de cada hito (es una aproximación).

Como podemos observar, además, hemos pasado los gastos de los hitos del proyecto a gastos anualizados para poder realizar la deducción por ejercicio fiscal y hemos tenido en cuenta que no todos los gastos son deducibles según el artículo 35 del TRLIS, (gastos generales de administración, publicidad, financiación, terrenos, formación, consultorías no relacionadas con I+D, y mantenimiento).

Para entender bien, como hemos calculado las deducciones correspondientes a cada anualidad, vamos a detallar cada una de ellas:

- Año 2022: Aplicamos una reducción del 42% ya que no hemos tenido deducciones en años anteriores.

- Año 2023: Al tener aplicado una deducción en el ejercicio anterior, aplicaremos un 25% de deducción sobre la media de los años anteriores, es decir, 37.900 euros (único ejercicio 2.022) y al resto de inversión en I+D del ejercicio, aplicaremos un 42% de deducción como podemos ver en nuestro ejemplo.

- Año 2024: Para este ejercicio fiscal, tendremos que hacer la media de la base de gastos de los dos ejercicios anteriores (2.022 y 2.023) lo que nos da un resultado de 76.975 euros a la que aplicaremos el 25% y al resto de nuestra base de gastos hasta los 87.052 euros aplicaremos el 42%.

- En los ejercicios sucesivos, aplicaremos el cálculo de la deducción fiscal como el expuesto en el ejercicio anterior.

Esto nos hace que durante los años en los que hemos realizado inversiones en I+D (2022 a 2026), obtengamos un ahorro fiscal de 139.777 euros.

Finalmente, la deducción total conseguida durante los 3 ejercicios fiscales que abarca el proyecto (2.024, 2.025, 2.026) es de 81.561 euros lo que representa el 21,30% del total de los gastos del proyecto.

Retorno final de la inversión

Esto nos lleva a un retorno de la inversión que queda de la siguiente manera:

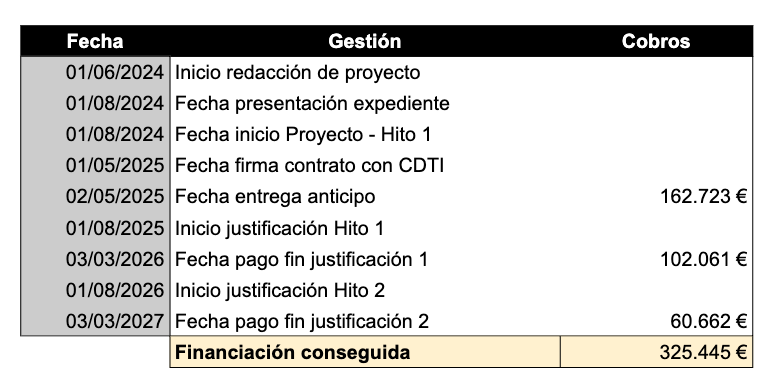

En cuanto a los cobros de las cuantías aportadas por el CDTI, recibiremos un anticipo del 50% del presupuesto financiado a la firma del contrato y el resto mediante la entrega de las justificaciones a la finalización de cada hito comprometida en nuestra solicitud de financiación.

De esta manera, el cashflow de la financiación recibida sería el siguiente:

Si tienes cualquier duda, no dudes en contactar con nosotros.

Experto en productos financieros (banca de empresas, deducciones, financiación de I+D+i, gestión comercial de empresas y financiación alternativa), apasionado por el entorno digital y con formación en Digital Business, orientado a la acción, con vocación comercial y amplia experiencia en el entorno de la financiación y de Banca de Empresa.